米株3指数は好調なのにディフェンシブ銘柄は不調

自分の米株ポートフォリオはコンシューマーディフェンシブETFのVDC(Vanguard Consumer Staples ETF)とJNJ(ジョンソン・エンド・ジョンソン)だけになっています。

2022年は下げ相場が続いたのでディフェンシブ銘柄に避難していました。しかし年初の復調相場に乗れず歯がゆい思いをしています。

米インフレ鈍化とFRB利上げスローダウンを見込んで「今が米株の買い時」と言っているインフルエンサーが増えていますが、たしかに今年の1月はそんな見立て通りの結果になりました。

VDCとSPY(SP500)・QQQ(ナスダック)の騰落率を比較すると下表の通りです。(2023年2月10日現在)

| ETF銘柄 | 1年騰落率 | 1か月騰落率 |

| VDC | -2.87% | -2% |

| SPY | -9.19% | +5.2% |

| QQQ | -16.39% | +10.79% |

潮目が変わったとみて乗り換えるべきタイミングなのでしょうか?

VDC不調の理由

ところで、VDCは何故不調なのでしょう。

構成銘柄上位10社の一か月騰落率は次表の通りです。組み入れ比率がトップで13.07%を占めるP&Gが一番足を引っ張っています。

| COST | +4.44% |

| MO | +2.78% |

| PM | +0.06% |

| WMT | -0.81% |

| PEP | -1.74% |

| MDLZ | -2.58% |

| EL | -4.47% |

| KO | -4.76% |

| CL | -6.58% |

| PG | -9.07% |

PG不調の原因

以下は日経電子版からの引用です。2022年10-12月決算を振り返ると、インフレに伴う売り上げ減とコスト増、ドル高に苦しんでいることがわかります。PG以外の構成銘柄も事情はだいたい同じでしょう。

P&Gなど米企業、値上げに限界 消費者離れが減収招く

10〜12月、ドル高も逆風 主要企業全体では減益も

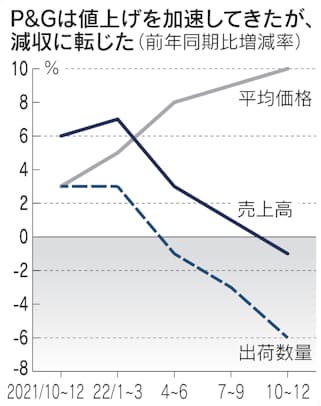

【ニューヨーク=堀田隆文】米国企業が売上高の減少局面を迎えている。大手は値上げで売上高を維持してきたが、日用品プロクター・アンド・ギャンブル(P&G)などは2022年10〜12月期に減収に転じた。インフレ下で消費者が支出を絞るなか、販売数量が減り、原材料高などコスト増大を賄えなくなる懸念が広がる。ドル高も逆風だ。主要企業の22年10〜12月期(一部は別の決算期)業績は9四半期ぶりの減益になる見通しだ。

P&Gは米国の消費関連企業が置かれた収益環境を代表する。同社の22年10〜12月期決算は売上高が前年同期比1%減の207億ドルとなり、純利益は7%減の39億ドルとなった。

P&Gは原材料高などコスト増を吸収するため、商品の平均価格を継続的に引き上げてきた。値上げ幅は22年10〜12月期に前年同期比10%と、1年前の3%から拡大した。一般的に企業が値上げするとある程度の消費者離れは避けらない。P&Gも出荷数量は徐々に減ったが、商品力やブランド力を武器に22年7〜9月期までは増収を維持していた。ところが10〜12月期に売上高が減少に転じた。

ドル高の影響も大きい。米国外での現地通貨建て収益のドルへの換算値が目減りしており、10〜12月期もドル高の要因を除くと増収になる。ただ、同程度のドル高の影響を被りながらも増収を維持した7〜9月期に比べると、数量減を値上げで補う余力が乏しくなっている現状が浮かぶ。

他の消費関連企業も売上高を減らした。日用品・製薬大手ジョンソン・エンド・ジョンソン(J&J)の10〜12月期も、ドル高影響に加え、新型コロナウイルス向けワクチンの販売減少という「特殊要因」があったが、4%の減収に転じた。積極的な値上げを実施しているマクドナルドも3四半期連続で減収となった。

https://www.nikkei.com/article/DGXZQOGN2809C0Y3A120C2000000/

今後の見通し

P&Gについては売られすぎとみる報道も出てきました。

4 週間で -8.52% 下落、P&G (PG) が好転の兆しを見せる理由

プロクター・アンド・ギャンブル(PG) は最近、売り圧力が強すぎて打ちのめされています。株価は過去 4 週間で 8.5% 下落しましたが、現在は売られ過ぎの領域にあり、ウォール街のアナリストは同社が以前の予測よりも良い収益を報告すると予想しているため、トンネルの終わりには光があります。

https://finance.yahoo.com/news/down-8-52-4-weeks-143502522.html

また、ペプシコはインフレ下でも比較的好調な決算を発表しました。

【材料】ペプシコが決算受け上昇 消費者は飲料やスナック菓子の価格上昇を吸収=米国株個別

ペプシコ<PEP>が上昇。取引開始前に10-12月期決算(第4四半期)を発表し、1株利益、売上高とも予想を上回った。高インフレにもかかわらず、消費者は飲料やスナック菓子の価格上昇を吸収していることを示した。ただ、ガイダンスでは通期の1株利益の見通しは予想を下回った。

同社は回復力は続くと予想しているものの、今年後半は厳しくなる可能性があると警告。ラグアルタCEOは「物事がどのように展開するか、複数のシナリオを持っている」と述べている。

アナリストは「今回の決算は部門や地域を超えた広範な力強さによって質の高い強い数字を示した。製品価格は16%上昇したにもかかわらず、消費者の需要は引き続き極めて良好だ」と述べている。通期の見通しについては、「同社は慣例的に保守的なガイダンスを示す傾向があり、年度が進むにつれて上方修正する余地があることをよく理解しておく必要がある」と述べた。

https://kabutan.jp/news/marketnews/?b=n202302100039

ドルは既に下落基調に転じましたから、今後、為替の悪影響は和らぐでしょう。VDC構成銘柄各社のブランド力と価格支配力を考えれば、業績も株価も遠からずなだらかな上昇に転じるでしょう。

ちょうど昨日(2月10日)はPG、PEPともに上昇に転じました。

VDCは安定配当・増配銘柄で組成されているETFですし、目先想定される波乱に備える意味でも当面保有を継続しようと思っています。

キャピタル狙いは?

しかし、VDCをホールドするだけで、上昇相場を黙って見送るのも不愉快です。もっとも今回の上昇は一時的な「あや戻し」の可能性が高く、直近大きく上振れた米雇用統計の結果を受けてFRBの利上げが想定以上に厳しいものになれば、下げに転じるかもしれません。

値動きのいいQQQ、SPYを新規購入するのもありですが、ここからの米株投資は円高の影響も考慮しなければなりません。ドルを安く仕込めるタイミングがくるのかどうか、株価と為替の両睨みでチャンスを窺います。

昨年損切りしたテスラの上昇も、上げ相場に乗り遅れた焦燥感を煽りますが、軽はずみな行動をとると手痛いしっぺ返しをくらう可能性もあります。

もともとテスラは本業は良いわけですが、昨年はイーロンの持株売却やツイッター買収等の本業以外の原因で株価は乱高下しました。本業以外の理由で乱高下する可能性は今後も変わりません。そこをどう考えるか本当に悩ましい銘柄です。当面は利食いに押されるのではないでしょうか。買うにしても慌てず、急がずじっくりチャンスを見極めることが肝要かと思います。

コメント