主なネット証券では「貸株サービス」を提供しています。長期保有の方にとっては少しでも不労所得が増えるので利用を検討するのが良いでしょう。このサービスを利用すると配当金に加えて貸株料もいただけます。銀行預金より利回りが良く1%を超える銘柄もあります。昭和課長の保有銘柄ではANAが0.2%・JTが0.1%になっています。(貸株にはそれ自体に一定のリスクもありますから、利用にあたっては各証券会社の説明をご確認のうえ自己責任でお願いします)

この記事では楽天証券のサービスを例にとって貸株を利用する場合の注意点をご案内します。主に税金に関する損得についてです。

楽天証券の貸株サービス

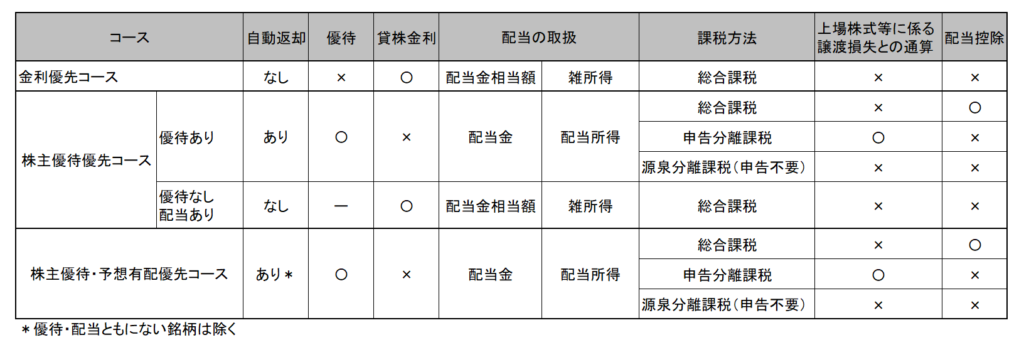

貸株に出している間の株主優待と配当金の取扱方法について3つのコースから選択できるようになっています。保有株の配当金を受け取る権利が確定する日に、貸株に出したままにしておくか、一旦戻すかどうかという差です。

権利確定日の取扱と配当金(配当金相当額)の課税方法

次表の通り、税法上の所得種類分けと課税方法がコース別に相違します。

コース選択の目安

- 金利優先コース

- 優待はいらない。とにかくお金で少しでも多く受け取りたい人におすすめです。

- ただし、このコースを選ぶと「配当金と上場株式に係る譲渡損失との損益通算」ができなくなります。受取予定の配当金より過年度の繰り越し損失が多い人、あるいは、今年度の着地が損失になる見込みの人確定申告すれば損益通算で配当金に課せられる源泉税が戻りますが、このコースを選択しているとその扱いができなくなるので、注意してください。

- 株主優待優先コース

- 優待は欲しい。優待がない銘柄は貸株金利と配当金相当額の両方を受け取りたい人むけです。

- このコースでも「配当金相当額」として受け取った分は「上場株式に係る譲渡損失との損益通算」ができなくなりますので注意して下さい。

- 株主優待・予想有配優先コース

- 優待も配当も普通に受け取る。権利確定日以外は貸株に出して金利を受け取りたいひと向けです

- 上場株式等に係る譲渡損失と損益通算をして配当金の源泉税を還付してもらうことができます。まー普通の人はこれを選んでおくのが一番いいでしょう。

上場株式等の配当金にかかる税金について

一般的には課税所得900万円以下の場合総合課税がお得とされています。ですから、普通のサラリーマンや年金生活者であれば、1・2のサービスを選択して総合課税になっても構わないと考えがちです。しかし、株の売買取引で損があると、必ずしもお得にはなりません。なので、「上場株式等にかかる譲渡損失との通算」ができるかどうかを視野にいれておくべきです。

税率については大和証券さんの「税率早見表」が大変わかりやすく整理されています。

数日分の貸株金利は知れたものですから優待も配当も欲しい小市民的な個人投資家は3.株主優待・予想有配優先コースを選択しておいて、確定申告するときに課税方法を選択するのが良いと思います。(自分はそうしています)

日本株については楽天証券以外でも貸株サービスを取り扱っています。内容はおおむね同じですが微妙な相違もありますので、上述3コースに照らして、自分がどのようなサービスコースを選択しているのか再確認することをおすすめします。

【SBI証券の米国株貸株サービスKastock】について

このサービスは楽天証券の3種類のコースの1に該当するサービスです。つまり、配当金は常に「配当金相当額」となります。株式等の譲渡損とは損益通算ができません。なので損益通算して源泉税の還付を受けたい人は利用しない方がよいことになります。

お気を付けください。最近の米国高配当投資ブームで年間数百万の配当を受け取っている人もいると思いますが、「年末に含み損を実現させて、配当金と損益通算しよう」というような技が使えなくなってしまいます。ご用心。

免責事項

記事の内容の正確性には最善を尽くしておりますが、誤りがあっても責任は負いません。各証券会社のサービスについてご不明な点は各証券会社に、税制についてご不明な点は税務署にご確認のうえ、ご自身の責任で対応いただくようお願い申し上げます。

コメント