ようやく秋の訪れを感じるようになりました。

涼しくなったところで、今後の投資戦略を考えてみました。

客観情勢

米国株

SP500とドル円の年初来チャートです。

今年前半は株とドルがともに上昇、二重のメリットを享受してきましたが、7月に日本政府が為替介入を実施して以後、株価とドル価はワニの口のように乖離してきました。

FRBは9月FOMCで0.5%の大幅利下げを決めました。米国経済はソフトランディングできるという見通しが有力になる一方で懐疑的な観方も燻っています。

株価は年後半も上昇しそうな気配ですが、FRBの利下げに伴う円高のため、仮に株が上昇を続けても円ベースでは妙味が無くなります。米株を買うならドルの下落率を上回る上昇力がある銘柄に投資しなければなりません。

日本株

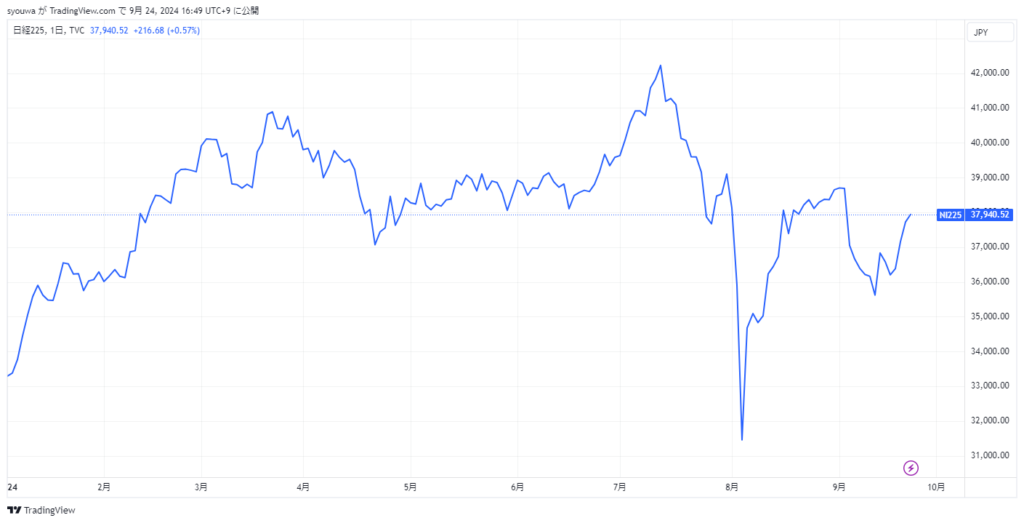

下のチャートはNikkei225の年初来チャートです。

8月初の暴落後、だいぶ値を戻しました。

植田日銀は9月の利上げを見送り、まだ緩和的な環境はつづきそうです。

米経済がソフトランディングし日米ともに株価が上昇するなら、円高リスクをとって米株に投資するより、米株に連れ高する日本株に投資するほうが報われることになります。

それでどうする?

自分は7月以後、「休むも相場」を決め込んでキャッシュポジションのまま様子見に徹してきました。

8月の下落相場に巻き込まれなかったのでラッキーでしたが、年末に向けてもう一儲けしたいと思っています。しかし、年前半のように楽に儲かりそうな投資対象が見つかりません。

ということで、手堅く配当を得られる銘柄を物色しGlobalX U.S. Preferred Security ETF(2866)を買っておくことにしました。

米国の優先出資証券(議決権は無いが配当率が高い)に投資するETFです。

米国籍のETFであるiシェアーズ優先インカム証券ETF(PFF)を円建てで東証に上場したものです。

購入を決めたポイントは次の通りです。

- 利回りは6%程度と高い

- PFFは米金利低下時に値上がりする傾向にあり、値動きは比較的安定的

- ドル円は140円台前半で安定しそうなので、この先円高にふれても為替リスクはさほど大きくない

下のチャートはPFFと米10年利回りの年初来チャートです。

ちなみに、2866はNISAでは買えません。配当金には課税されます。しかし、配当金から米国源泉税が差し引かれませんから確定申告での外国税額控除手続きは不要になります。

引き続き、儲けの種を物色します。

とはいえ、円高が進むと円ベースの元本・配当金ともに下落しますので東証上場の円建てETFだからといって為替リスクが無いわけではありません。

コメント