SVB破綻のニュースを聞いて自分の預金は大丈夫だろうか?日本で銀行が破綻したらはどうなるんだろう?

そう思った方が多いと思います。その点も含めてSVB破綻のニュースを以下に整理しました。

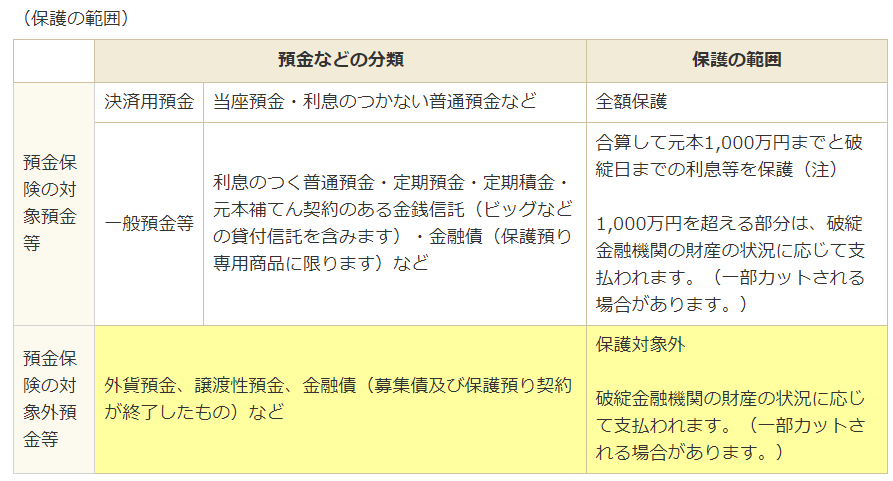

日本の預金保護制度の内容

日本で金融機関が破綻した場合には預金保険機構により預金が保護されます。

その内容は「万が一金融機関が破綻した時」で確認できます。

保護の上限は1千万円なので、それ以上の預金を持っている人は「決済用預金」にしておくか、より信用度の高い銀行に預金を分散しておくことが、破綻への備えになります。

金融危機が広がると、民営化したとはいえ政府が大株主になっている「ゆうちょ銀行」の信用力の高さが注目されます。同行の決済用預金は「振替口座」という名前になっていますが、ここがもっとも安全な逃げ場所になるでしょう。

日本は低金利ですから、普通預金と利息が付かない「決済用預金」にはほとんど差がありません。

とはいえ、いますぐ「決済用預金」に資産を移すことが必要なほどの金融危機が日本で起きるとは思いません。とりあえず知識として知っておけば良いでしょう。

なお、株式は証券会社の自己資産とは分別管理されています。たとえ証券会社が潰れても投資家の資産は保護されます。(「貸株」にしてある場合は別のリスクがあるので、心配な人は取引規定を確認しておきましょう)

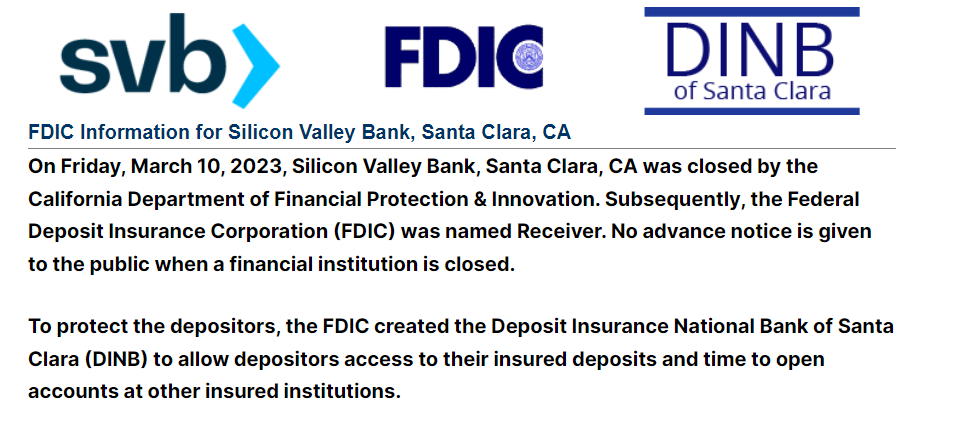

アメリカの預金保護制度

日経新聞電子版の「きょうのことば」からの引用です。

米連邦預金保険公社(FDIC)

米国の金融機関が破綻した場合に、一定額の預金などを保護するための預金保険制度を運営する。預金を取り扱う金融機関は加盟が義務付けられ、FDICは金融機関の健全性を監督する。破綻処理では管財人の役割も果たす。1口座あたりの預金保護上限は25万ドル(約3380万円)。

https://www.nikkei.com/article/DGXZQOUB112RP0R10C23A3000000/#:~:text=%E9%A0%90%E9%87%91%E3%82%92%E5%8F%96%E3%82%8A%E6%89%B1%E3%81%86%E9%87%91%E8%9E%8D%E6%A9%9F%E9%96%A2,%E3%81%8C%E6%90%8D%E5%A4%B1%E3%82%92%E8%A2%AB%E3%81%A3%E3%81%9F%E3%80%82

法人の場合には上限額25万ドル超の預金を持っているケースが多いでしょう。となると、多くの企業では自分の預金が失われてしまうことになります。

そうした事態を回避するため、関係者は預金を全額保護する前提で業務を継承してくれる銀行を必死になって探しているはずです。

SVBが身売り先を模索、13日までの取引完了目指す-関係者

SVBファイナンシャル・グループは傘下のシリコンバレー銀行(SVB)が経営破綻したのを受け、身売り先を探している。事情に詳しい関係者が明らかにした。

非公開情報であることを理由に匿名で語った同関係者によると、検討されているのは資産の部分的売却もしくは会社全体での売却。13日までの取引完了を目指しているという。

SVBは10日、連邦預金保険公社(FDIC)の管理下に置かれ、過去10年余りで最大の米銀破綻となった。

SVBはゴールドマン・サックス・グループが主導するディールで総額22億5000万ドル(約3000億円)の調達を計画していたが、結局は断念したと別の複数の関係者が明らかにした。関係者の1人によると、SVBは他の解決策を探るのにセンタービュー・パートナーズを雇っていたという。

ゴールドマンとセンタービューはコメントを差し控えた。SVBにもコメントを求めたが、すぐに返答は得られなかった。

https://www.bloomberg.co.jp/news/articles/2023-03-10/RRBLOIT1UM0W01

営業が再開する現地の月曜朝までに救済の目途が立たないと、信用不安が増幅する可能性があります。

米国で銀行から預金が流出している事情

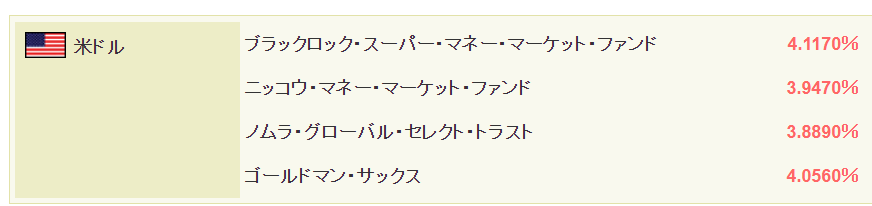

今、米国では低金利の銀行預金から高金利のMMFへの預け替えが進んでいます。

SVBでは保有債券の含み損拡大、与信先の資金繰り悪化に伴う貸付金の不良債権化が報じられ、信用不安が高まりました。このことが取付騒ぎの起点です。

しかし、実は他の銀行でも預金の静かな流出が進行しています。また流出しなくとも、付利する金利を引き上げなければならないため、利ザヤが薄くなっています。

次の記事は、2022年10月31日付ですが、その後ますますMMFの金利は高くなっています。

金利3%超、米銀が預金争奪 MMFや米国債に資金流出

米国で地銀やオンライン専業の銀行が金利を引き上げて預金獲得を急いでいる。足元では利回りの高いマネー・マーケット・ファンド(MMF)や米国債などに預金が流出。景気後退に備えるため、中小の銀行が流動性の確保に走っている。貸出金利の上昇との差が縮まり、預金金利の上昇に拍車がかかれば、いずれ銀行の収益に響く懸念もある。

https://www.nikkei.com/article/DGXZQOGN2901D0Z21C22A0000000/

SBI証券が取り扱っている米ドル建てMMFの直近利回りは次の通りです。

他の銀行でも預金流出による資金繰り悪化が生じているのではないかという憶測が問題のない銀行の信用不安まで惹き起こしてしまう懸念があります。

SVBの破綻と救済が猛烈なスピードで進展しているのは、こうした不安が顕在化しないよう抑え込むために当局がテコ入れしているからでしょう。

邦銀にも外債の含み損がある

SVBの資産悪化の原因がFRBの利上げに伴う保有債券価格の下落であることはすでに何度も報じられていますが、実は邦銀も外債の含み損を抱えています。今後、邦銀(特に体力の弱っている地銀)の含み損に対する不安が煽られる可能性もあります。

銀行を襲う「外債含み損」、待ち受ける苦渋の選択持ちきりか売却か、逆ザヤが続き損失は拡大

「金利上昇局面では、もう少しポジションは少なくてもよかった。ちょっと残念だ」。11月14日、みずほフィナンシャルグループ(FG)の決算会見上、木原正裕社長は悔恨の思いを吐露した。

みずほの2022年4~9月期決算は、本業の収益力を示す業務純益が4494億円(前年同期比2.3%減)とまずまずの水準だった。しかし利益の内訳は、当初思い描いていたものとは異なった。国内大手企業や海外向け貸し出しや手数料が伸びた反面、市場運用部門が前年同期比で400億円以上も減益となったのだ。

敗因は米ドル債など海外の債券、通称「外債」への投資だ。

https://toyokeizai.net/articles/-/636881

これからどうなる?

次のような事態が考えられます。

- 米国では銀行株への売りに拍車がかかる。特に中小銀行が投機筋の売り仕掛けの餌食になる(米国外の銀行でもおなじようなことがおきるかもしれません)

- ベンチャー企業等の資金繰り悪化に伴う倒産が急増する(SVBの融資先に類似する企業の信用力低下に拍車がかかるかもしれません)

- FRBの利上げ姿勢が緩む可能性があります(それによってドル安・円高が進む可能性が高まります)

- 相対的に安全な米国債やディフェンシブ銘柄に資金がシフトする可能性がある。

下図は3月11日(金)の株価マップです。下げた銘柄が多い中でコンシューマーディフェンシブとヘルスケアセクターの株価がやや上昇しているのと、JPMが2%超上昇したのが目に付きます。

JPモルガンのような最大手の銀行は漁夫の利を得るかもしれません。

週明けにSVBの業務を継承する銀行が決まり預金全額が保護されるのか、それとも預金を失って窮する事業法人が出てくるのか、まずはそこが試金石になると思われます。

SVB経営陣の倫理観欠如の疑い

SVBのCEOは自分たちの取り分を、ちゃっかり確保したようです。

シリコンバレー銀行のグレッグ・ベッカー最高経営責任者(CEO)は、会社が破綻につながる大規模な損失を発表する 2 週間も経たないうちに、取引計画に基づいて 360 万ドルの会社株を売却しました。

https://www.bloomberg.com/news/articles/2023-03-10/svb-chief-sold-3-6-million-in-stock-days-before-bank-s-failure?leadSource=uverify%20wall

シリコンバレー銀行支払いに詳しい関係者によると、従業員は金曜日、規制当局が破綻した銀行を差し押さえる数時間前に年次ボーナスを受け取っていた。

カリフォルニア州サンタクララに本拠を置く銀行は、歴史的に3月の第2金曜日に従業員のボーナスを支払ってきた. 支払いは 2022 年に行われた作業に対するものであり、銀行が崩壊する数日前に処理されていた、と情報筋は述べた。

https://www.cnbc.com/2023/03/11/silicon-valley-bank-employees-received-bonuses-hours-before-takeover.html

こうしたニュースが出るとSVBの身売り交渉は難しくなるかもしれません。

不明朗な経理や資産内容への疑念が深まり、正確な資産査定ができなくなるからです。

この場合、政府が「お土産」を付けないと、引き受け先を見つけるのが更に難しくなると思われます。

しかし、含み損があるとはいえ債券は満期まで保有すれば額面で償還されますから、資産をただ同然で譲渡することを当局が認めれば預金債務を引き受ける銀行はでてくるのではないでしょうか。そうしないと大手行でさえ自分の尻に火が付く心配もあるからです。

いずれにしろ、個人投資家にとっては難しい相場環境が続きます。😥

コメント